Télétravail et impôts 2020 : l’état de l’art pour déclarer les frais engagés

Avec l’usage massif du télétravail, il vaut mieux se renseigner sur la manière de déclarer les frais pros associés. Petit récap’ pour la campagne 2021 des déclarations des revenus 2020.

Comment prendre en compte la gestion du télétravail sous le prisme de la déclaration de l’impôt sur les revenus 2020 ?

La Direction générale des Finances publiques (DGFiP) du ministère de l’Économie, des Finances et de la Relance fournit des précisions sur la manière de prendre en compte le travail à distance. Une disposition qui a pris des proportions importantes en raison de la pandémie Covid-19.

Le gouvernement recommande toujours le maintien du télétravail voire son intensification tant que les conditions de sécurité sanitaire ne s’améliorent pas.

Ce changement de mode d’organisation a pu entraîner des des frais professionnels supplémentaires, qu’il est possible de déduire de votre déclaration des revenus 2020. Citons par exemple :

- frais de communication (abonnement, souscription à une offre d’accès Internet ..) ;

- frais de fournitures et d’imprimés (achats de cartouches d’encre, de ramettes de papier pour imprimantes) ;

- achats de mobilier et matériel informatique (ordinateurs portables…) qui répondent aux besoins de votre activité professionnelle ;

- Etc.

Dans cette bascule intensive vers le télétravail, il est possible que l’employeur ait versé en 2020 une allocation pour couvrir les frais associés.

Elle peut prendre diverses formes :

- remboursement d’une partie de l’abonnement Internet ;

- remboursement du diagnostic électrique du logement ;

- prime forfaitaire pour couvrir les frais inhérents au télétravail

Alors, que faut-il déclarer à l’impôt sur le revenu ? Le ministère de l’Economie fait le point sur la déduction possible des frais et allocation de télétravail.

En fait, tout dépend de deux paramètres :

- l’option ou non pour les frais réels ;

- le versement ou non par votre employeur d’une allocation destinée à couvrir vos frais de télétravail.

Prenons différents cas de figures :

Des frais professionnels de télétravail à domicile ont été engagés MAIS vous n’avez pas perçu de la part de votre employeur une allocation pour couvrir ces frais

Vous n’optez pas pour la déduction au réel de vos frais professionnels :

Il est impossible de déduire vos frais relatifs au télétravail.

Néanmoins, vous bénéficierez de l’abattement de 10 %, automatiquement calculé par l’administration sur les montants que vous déclarez en traitements et salaires.

Vous optez pour les frais réels

Soyons clairs : l’option pour la déduction des frais au réel vaut pour l’ensemble des frais professionnels.Il est possible de déduire des frais professionnels liés au télétravail à hauteur de 2,5 euros par jour de télétravail (12,5 euros par semaine ; 50 euros par mois ou 550 euros par an).

Néanmoins, l’administration fiscale accepte la possibilité de déduire les frais de télétravail engagés en 2020 pour leur montant exact « si cela vous est plus favorable ».

Au-delà du télétravail, il est possible de déduire de l’impôt sur le revenu tous les frais professionnels mais à condition de pouvoir tous les justifier.

Détail pratique

• Pour opter pour la déduction des frais réels, il faut indiquer le montant de ces frais dans les cases 1AK à 1DK de la déclaration de revenus.

• En cas de déclaration en ligne, ces cases sont accessibles à l’étape 3 de la déclaration en cliquant sur « Traitements, salaires » ou en tapant le numéro de la case dans la barre de recherche situé en haut de la page.

Pour davantage d’informations sur les frais réels, un dépliant « Frais professionnels des salariés » est disponible sur le site impots.gouv.fr.

Des frais professionnels de télétravail à domicile ont été activés ET vous avez perçu de la part de votre employeur une allocation pour couvrir ces frais :

Vous n’optez pas pour la déduction au réel de vos frais professionnels :

L’allocation versée par votre employeur est exonérée d’impôt sur le revenu. Vous n’avez rien à déclarer.

Dans cette configuration, il est impossible de déduire les frais liés au télétravail mais l’abattement de 10 %, automatiquement calculé par l’administration sur les montants déclarés en traitements et salaires, sera attribué.

Vous optez pour les frais réels :

L’allocation versée par votre employeur est exonérée d’impôt sur le revenu. Vous n’avez pas à la déclarer. Il existe une contrepartie dans cette situation : les frais professionnels liés au télétravail à domicile ne peuvent être déduits.

Néanmoins, il existe toujours une possibilité de déduire - au titre des frais réels - les autres frais professionnels non liés au télétravail. A condition encore une fois de pouvoir les justifier.

Le ministère de l’Economie donne un conseil judicieux : si le montant des frais engagés au titre du télétravail est supérieur à l’allocation versée par l’employeur, déduisez ces frais de votre impôt sur le revenu.

Votre allocation devient dans ce cas imposable et vous devez la réintégrer dans vos traitements et salaires.

Vos frais professionnels liés au télétravail sont alors déductibles et à déclarer selon les modalités déjà exposées ci-dessus.

Pour les contribuables qui ont besoin de plus de précisions (conditions de déductibilité des frais, limite d’exonération des allocations forfaitaires…), une foire aux questions est accessible sur le sujet (fichier format PDF).

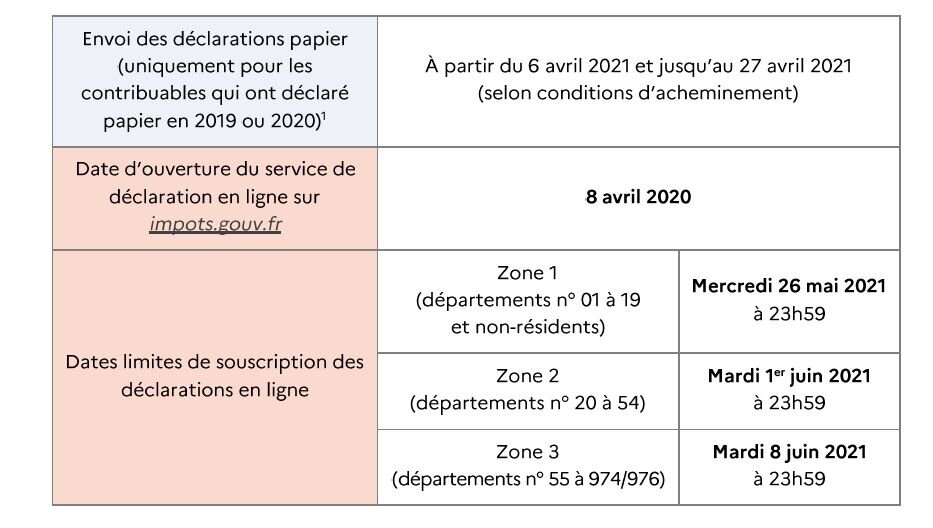

Petit rappel du calendrier pour effectuer sa déclaration à temps :